Piattaforma bancaria per immigrati Majority assicura $20 milioni dopo una crescita del fatturato del 3x

Può essere difficile trasferirsi in un altro paese, e diventa ancora più complicato se non si è abituati allo stile bancario di quel particolare paese.

L'aumento degli immigrati negli Stati Uniti - ora vivono negli Stati Uniti circa 50 milioni di persone nate all'estero, secondo il think tank sull'immigrazione Center for Immigration Studies - rappresenta un'opportunità per le startup di personalizzare i servizi finanziari per questa popolazione. Aziende come Comun, Maza, Alza e Welcome Technologies, ad esempio, aiutano gli immigrati latinoamericani ad aprire conti bancari.

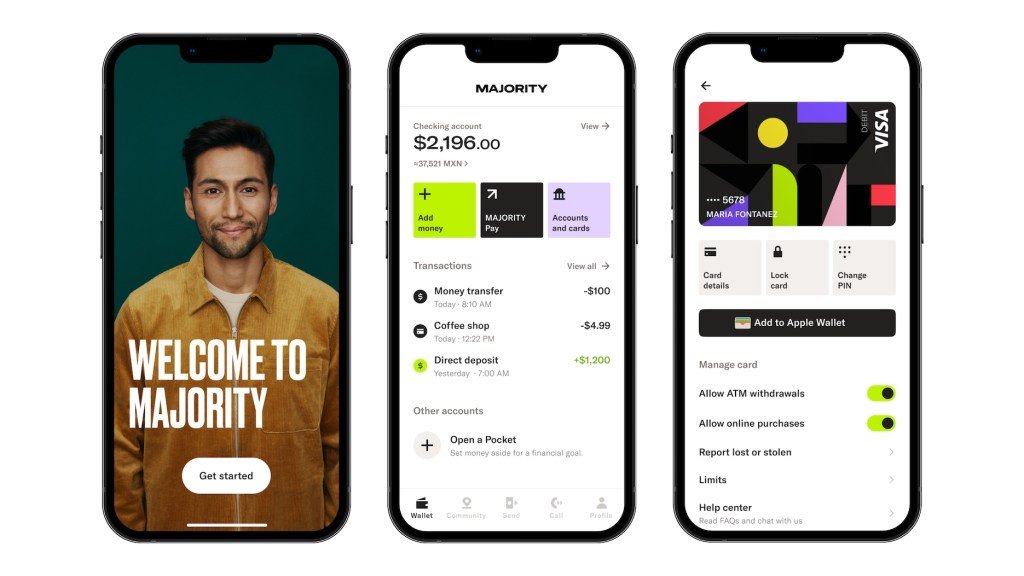

Magnus Larsson, lui stesso un immigrato dalla Svezia, ha incontrato problemi simili e ha creato Majority a Miami nel 2019 per affrontarli. Per una quota associativa mensile di $5.99, i migranti possono aprire un conto bancario e ottenere una carta di debito, sconti della comunità, trasferimenti di denaro internazionali senza commissioni e chiamate internazionali scontate. È inoltre disponibile una funzione di pagamento peer-to-peer.

I conti non richiedono un numero di previdenza sociale o documenti statunitensi, solo un documento di identità internazionale rilasciato dal governo e una prova di residenza negli Stati Uniti. Non ci sono neanche spese per il superamento del fido o requisiti minimi di saldo. Inoltre, gli utenti hanno accesso al 'Programma di consulenza' di Majority, una rete di personale di supporto qualificato in tutto il paese, che sono essi stessi immigrati.

'Per molti clienti, siamo il principale punto di riferimento per i servizi finanziari e per i servizi di connessione al proprio paese', ha detto Larsson a TechCrunch. 'La maggior parte degli immigrati è colpita da molte commissioni predatorie. Quando si tratta di servizi finanziari, di trasferimenti di denaro e di spostamento di denaro attraverso i confini, si paga una tassa fissa, ma noi eliminiamo le altre commissioni.'

L'approccio di Majority ha avuto successo: nel corso dell'ultimo anno, l'azienda ha triplicato il proprio fatturato mentre il numero di utenti è raddoppiato. A aprile, Majority ha raggiunto $40 milioni di ricavi annuali ricorrenti e $200 milioni mensili in nuovi depositi, ha detto Larsson. Nel complesso, il volume delle transazioni è cresciuto di cinque volte, mentre i trasferimenti di denaro sono cresciuti di quattro volte nel 2023. I trasferimenti di denaro sono il modo in cui qualcuno negli Stati Uniti invia denaro a qualcuno al di là dei confini, ad esempio ai familiari nel paese d'origine.

TechCrunch ha seguito il percorso di crescita di Majority dall'ultima chiusura di un round di finanziamento seed da $19 milioni nel 2021. L'azienda è poi passata a raccogliere un finanziamento Serie A da $27 milioni e diverse tranche di finanziamento Serie B, l'ultima delle quali è stata un round da $9,75 milioni nel 2023, che includeva il supporto degli investitori esistenti Valar Ventures e Heartcore Capital.

Tutto quel crescita ha portato Larsson a considerare di raccogliere finanziamenti aggiuntivi per aiutare a finanziare ulteriori crescita. Dei $20 milioni di capitale raccolti, $12,5 milioni sono di equity, un'altra tranche di Serie B. Il round è stato guidato da fondatori fintech tra cui il co-fondatore di Klarna Victor Jacobsson e l'imprenditore seriale svedese Hjalmar Winbladh. Valar Ventures, Heartcore Capital e un altro investitore esistente Avid Ventures sono tornati a partecipare, e i co-fondatori di Izettle Magnus Nilsson e Jacob de Geer hanno partecipato anche loro.

Il resto del denaro era di $7,5 milioni di finanziamento a debito da una banca non nominata. Nel complesso, Majority ha raccolto $90 milioni in finanziamenti di equity fino ad oggi. Larsson ha anche rifiutato di fornire la valutazione dell'azienda, ma ha detto che si trattava di un round

Con il nuovo finanziamento, Larsson intende continuare a sviluppare prodotti, tra cui aiutare gli utenti a stabilire un punteggio di credito e a ottenere accesso a prodotti di credito. L'azienda sta inoltre sviluppando prodotti per le ridondanze al fine di gestire meglio il rischio.

Il recente finanziamento è anche il passo finale verso la redditività, ha detto Larsson.

'È sempre stato l'obiettivo, e potrebbe arrivare già l'anno prossimo', ha detto. 'Siamo in quella fase in cui conosciamo bene i nostri clienti, sappiamo che amano il nostro prodotto e sappiamo come scalare bene questo mercato. Ciò che stiamo facendo è far crescere le persone e farle avere successo meglio e più velocemente. È qualcosa di necessario, e in futuro, stiamo valutando come possiamo costruire questo per 300 milioni di persone.'